なぜホールディング経営が選ばれるのか?

再編コストフリーの時代

- ホールディング経営

閉じる

本コラムは、ダイヤモンド社発行の「ホールディング経営はなぜ事業承継の最強メソッドなのか」の第1章の記事です。

なぜホールディング経営が選ばれるのか?

再編コストフリーの時代

会社法と税制改正の変遷

第1章では、なぜ今、ホールディング経営というスタイルが選ばれるのか、その背景を多角的に探ってきた。

まず、現在は事業承継のピーク期、すなわち世代交代期であるが、その中身は団塊世代から団塊ジュニア世代へのバトンタッチであり、その時代背景の違いにより価値観が変化していることについて触れた。画一的に成長した高度経済成長期の牽引役であった団塊世代リーダーに対し、成熟化したマーケットで多様性に対応しなければいけない団塊ジュニア世代経営者は、さまざまな価値観を融合させる経営体制を築いていかなければならない。ホールディング経営は複数の事業をミックスさせたポートフォリオモデルであり、その目的は多様化するニーズにワンストップで対応することであるとともに、その変化に対し柔軟に組み合わせを変えて適応させることにある。

一方、後継者選びにおいても多様化する傾向がある。これまではファミリー、すなわち親子間や親族間でのバトンタッチが主流であったが、戦後の民法改正などの時代背景や世代間の価値観の違いにより、その選択肢は社員の内部昇格や社外からの外部招へいなどに広がっており、後継者選択の自由度が高まっている。そのなかで、企業の所有はファミリーで継承しながらも、実際の経営は社員や外部人材の第三者に委任する「所有と経営の分離」を選択する企業が増加しており、それを実現する具体的な形がホールディング経営モデルであるといえる。

ホールディング経営モデルは、企業の成長戦略を展開する上でも有効である。成熟期経済においては既存のビジネスモデルの多くが陳腐化しており、そこにヒト・モノ・カネの経営資源を追加投入してももはや成長しない。その場合は複数のビジネスモデルを組み合わせて新たな事業価値を創造し、いわゆるシナジー効果を効かせながら全体で成長していく「事業ポートフォリオ戦略」を取るべきであり、それを実現するグループ組織体制がホールディング経営モデルなのである。

また、その成長戦略を展開していくキーパーソンは、ホールディング傘下の事業会社社長であろう。彼らがその戦略性を発揮するためには、有効に権限委譲がされていなければならない。

ワンマン経営モデルであった機能別組織から事業部制組織、分社化組織への変遷は権限委譲モデルの進化であるともいえる。マーケットニーズの多様化や絶えざる変化に対応するには、より顧客に近いところに戦略上の意思決定権を下ろしていかなければならない。ホールディング経営の組織戦略上の目的は、自律的な経営者人材が顧客と向き合いスピーディーにニーズ対応することで、グループ組織全体を持続的に成長させていくことにほかならない。

このようにホールディング経営モデルは、多様化を伴って変化する時代の組織戦略として有効であり、事業承継を機にモデルチェンジが進んでいるのが今のトレンドであるといえるだろう。

しかしながら、中堅・中小企業のホールディング経営モデルが増加しているのには、もう一つ、外せない視点がある。それは税制改正の変遷である。中堅・中小企業がグループ組織を再編するにあたり最も大きな制約条件になるのは税制である。理想形を描いても、多額の税負担がネックになって実現に至らないという案件も少なからずある。では、ホールディング経営モデルが増加した背景にどのような税制改正があったのだろうか。

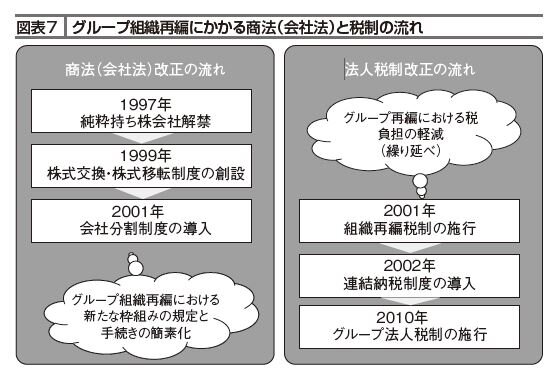

グループ組織再編に関わる税制改正の変遷は、会社法(旧商法)など企業を規定する法律改正と連動する関係性があるといえる。つまり、会社法が変わり、それを追いかけるように税制が変わるのだ(図表7)。

まず純粋持ち株会社解禁(1997年)の2年後にあたる1999年に創設されたのが「株式交換制度」と「株式移転制度」である。株式交換制度は、二つの会社間で一方の会社を親会社とし、他方を100%子会社(完全子会社)とする手法である。また株式移転制度とは、完全子会社となる会社の株主が所有する株式を新たに設立する完全親会社に移転し、旧完全子会社の株主に完全親会社の株式を割り当てることにより親子関係を成立させるものである。

平たくいえば、株式交換が既存の会社を親会社にするのに対し、株式移転は既存の会社の上に新たな親会社をつくる手法である。この制度が施行されるまでの持ち株会社の設立には、現物出資による方法や新設会社が既存会社の株式を買収するなどの手法しかなく、手続きが煩雑だったり多額の資金が必要だったりした。しかし同制度施行により、簡便な手続きで純粋持ち株会社の成立が可能になったのである。

さらに、その2年後にあたる2001年には「会社分割制度」が導入される。会社分割とは、文字通り会社を複数の法人に分けることである。会社分割は、大きく「吸収分割」と「新設分割」の二種類に分けられる。吸収分割とは、既存の会社の事業を他の既存会社に分割する手法であり、新設分割は、既存の会社の事業を新たに設立する会社に分割する手法である。一般的に純粋持ち株会社の設立においては、後者の新設分割が用いられる。既存の会社の事業部門をすべて子会社として分割し、残った親会社には管理機能のみを残して事業と管理を分離するのである。この会社分割制度により、これまでの分社化のスキームよりも簡易な手続きで進められるようになった。

この株式交換、株式移転または会社分割の手法により、純粋持ち株会社の設立が手続き上は簡単になった。ただ、先にも述べた通り、中堅・中小企業の場合は、税金の負担が組織再編の足かせになる。再編の時点では法人税等が課税されないという税制上の担保がなければ再編に踏み切れないのだ。

税制については、先ほど記した商法改正に少し遅れて対応されることとなった。

まず、2001年に「組織再編税制」が施行される。組織再編税制とは、合併や会社分割、株式交換・株式移転などのグループ組織再編において一定の要件を満たしていれば法人税の課税を繰り延べるというものである。例えば合併であれば、組織再編税制以前は合併される会社(消滅会社)の資産・負債をそのときの時価で評価し、簿価(決算書上の価額)との差額について法人税が課税された。組織再編税制ではそれが簿価のまま引き継げるようになったため、合併の時点では課税がされなくなるのだ。この組織再編税制により既存の企業グループを再編して純粋持ち株会社と事業子会社の関係を構築しやすくなり、ホールディング経営スキームが促進されたといってよい。

また、2002年には「連結納税制度」が導入された。これは100%親子関係にあるグループ会社については、法人税の納税を通算して一本化できるという制度である。ただ、同制度については積極的なメリットに乏しく、ホールディング経営体制を敷いているグループ企業であっても適用を受けているところは少ない。そのため本書では詳述しない。

さらに、2010年には「グループ法人税制」が施行された。これは主に100%親子関係にあるグループ会社間の資産の移転を円滑にするもので、ホールディング経営体制の財務構造の再構築に資する制度といえる。不動産などの資産を会社間で売買すると通常は時価で取引され、簿価との差額に法人税が課税されるが、一定の要件を満たしたグループ会社間であれば簿価取引で課税を繰り延べるものである。ホールディング経営体制を敷く場合、親会社である純粋持ち株会社に不動産や投資有価証券の資産を集約し一元管理することが多いが、子会社から資産を集める際に法人税が課税されないため円滑に実行できるのである。

このように、ホールディング経営体制へのモデルチェンジは時代背景としてその必要性が高まっているなか、現実的な制約条件であった税制の改正により組織再編がコストフリーな状態になったため、取り組みやすくなっているといえる。ホールディング経営モデルへ移行する中堅・中小企業は今後ますます増加していくであろう。

では、中堅・中小企業が構築するホールディング経営モデルとは、具体的にどういったものであろうか。そのコンセプトと具体的なスキームについて第2章で詳述していく。

(詳細は、書籍よりご覧ください。)

コンサルティングサービス

関連記事

-

物流業のシェアードサービス展開|背景と成功のポイントを解説!

- 資本政策・財務戦略

-

製造業における管理会計導入の目的とは?成功のポイントについても解説!

- 資本政策・財務戦略

-

経営基盤を強化するには?着眼点とアプローチ方法について解説!

- 資本政策・財務戦略

-

コーポレートガバナンスの事例から学ぶ、非上場企業の企業価値向上策

- コーポレートガバナンス

-

コーポレートガバナンスと内部統制の違いとは?重要なポイントを解説

- コーポレートガバナンス

-

【事例で解説】内部監査からガバナンスを強化するためのポイント!

- コーポレートガバナンス

-

-

建設業におけるアカウンティング(会計)の考え方と活用の着眼点

- 資本政策・財務戦略

コーポレートファイナンス・M&Aの情報サイト

コーポレートファイナンス・M&Aの情報サイト