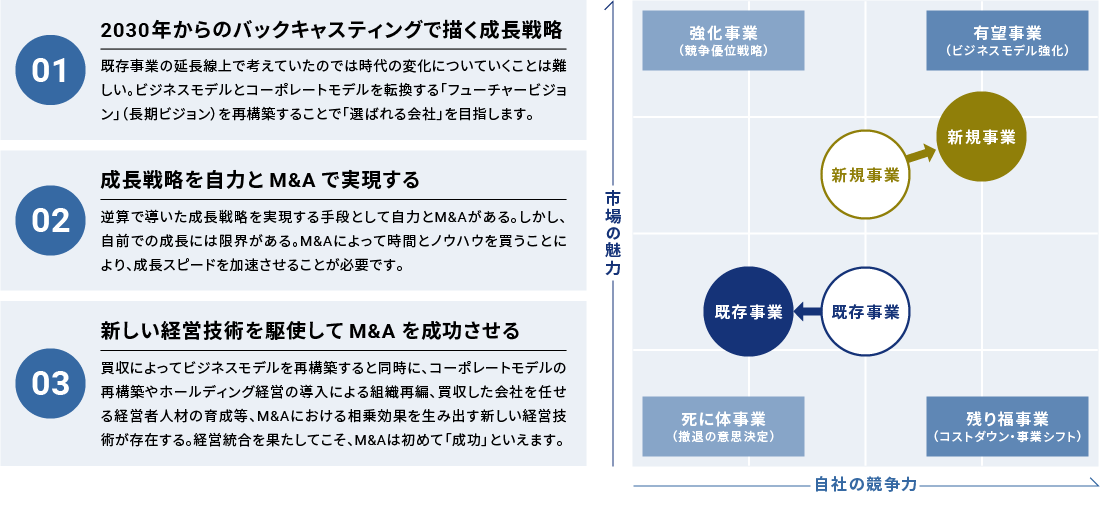

M&Aで「成長戦略」を描く

2030年から逆算で現在を描く時、自社の成長戦略を実現するための手段が『成長M&A』であると当社では考えています。

M&Aにおけるアドバイザーの必要性

M&Aでは支援者の選定が欠かせません。一つの案件をキックオフからゴール(成約)まで持っていくためには多くの作業・交渉が伴います。

案件をコントロールしてくれるアドバイザーの選定によって、M&Aの成功の確率は大きく変わります。

-

1自社内スタッフだけで

対応困難な課題に対応する - 2情報の「格差」を埋める

- 3M&Aをゴールまで導く

ファイナンシャルアドバイザリーサービス全体概要

推進方法の全体設計から企業価値の算出、交渉や調整のサポートまで、コーポレートファイナンスに関わるあらゆるアドバイザリーを行います。

グローウィン・パートナーズ株式会社(グループ会社)と連携し、M&A戦略の立案・オリジネーション・ストラクチャー設計など、M&Aの初期的な検討段階から、交渉サポート・基本合意書の検討支援・デューデリジェンス・バリュエーション(企業価値評価)・最終的な取引条件の検討などのM&Aの具体的な実行段階まで、会計・税務・法律等の専門性に基づく最高水準のM&Aアドバイザリーサービスを提供します。

グローウィン・パートナーズ株式会社は世界40か国以上にまたがるグローバルM&Aネットワークの最大手のひとつであるM&A WORLDWIDE(本部 フランス)に加盟しており、クロスボーダーM&Aへの旺盛なニーズに応えることが可能です。

| フェーズ | サービスメニュー | サービスの概要 |

|---|---|---|

| 全体設計 | 案件の推進方法の立案 スケジューリング |

|

| 投資先選定・企業価値算定サポート | 相手候補先の 情報収集・提供 |

|

| 企業価値算定と 最適な買収形態の検討 |

|

|

| 交渉サポート | 意向表明書(LOI)の提出 又は基本合意書(MOU・LOI)の締結 |

|

| 買収調査の実施に向けた 調整及びサポート |

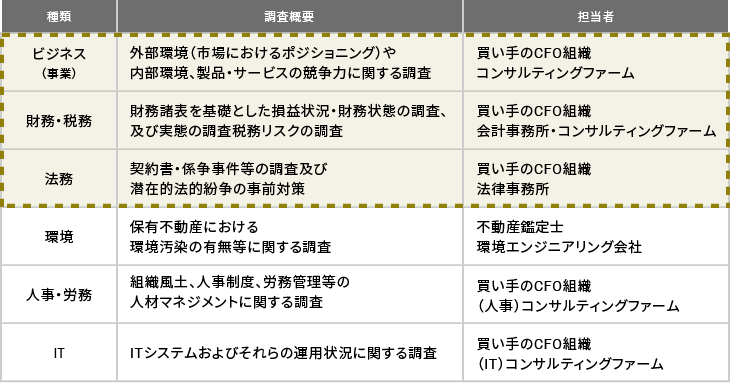

買収調査(デューデリジェンス)実施に向けた調整 |

|

| 外部専門家と社内人材間の コーディネート |

|

|

| 事務サポート | ドキュメンテーション支援 |

|

| 最終合意 | 最終譲渡契約サポート クロージング支援 |

|

各フェーズにおけるサービス概要は一例です。実施項目詳細につきましては、お打合せの上決定させていただきます。

ファイナンシャルアドバイザリー

サービス詳細

企業価値評価サポート

分析を通じた

対象企業の初期評価の実施

-

- ①財務資料を基にした初期分析

- ②概算の企業価値評価の実施

- ③初期資料を基礎とした

買収スキームの検討

交渉サポート、買収調査計画の立案サポート

交渉全般のサポートを実施

- 交渉サポート

-

- ①交渉の側面からの支援

- ②意向表明書(LOI)の提出

又は基本合意書(MOU・LOI)の締結

- 買収調査計画の立案サポート

-

- ①買収調査計画の立案サポート・

専門家のコーディネート

- ①買収調査計画の立案サポート・

事務サポート

ドキュメンテーション支援

-

- ①各種契約書・覚書のドラフト作成

- ②自社内の取締役会や経営会議資料の作成サポート

最終合意サポート

-

- ①最終譲渡契約に向けた交渉

よくあるご質問

- Q.対象外の業種・業界はありますか。開く

- A.基本的にはございません。業界業種問わずご支援させていただいております。

- Q.導入前に相談することは可能でしょうか。開く

-

A.専門コンサルタントとのご面談機会を準備させていただきます。

ご状況に応じて最適な推進方法をご提案させていただきます。

- Q.料金以外に請求されることはあるのでしょうか。開く

-

A.見積ご提示段階のお取り決め事項以外の金額請求を行うことはございません。

プラン変更をご希望の場合や追加費用が発生する際は貴社とご相談の上、別途、御提案書とお見積書を準備いたします。

- Q.対応できるエリアは限定されているのでしょうか。開く

- A.国内は全エリア対応しております。海外拠点はコンサルティングサービス対象外になります。

- Q.タナベコンサルティングの強みや特徴を教えてください。開く

- A.企業戦略・事業戦略、組織・人事、M&A、DXなどの経営機能と、建設業、製造業、ヘルスケア分野、食品業、金融機関などの各種業種・業界で展開しています。創業65年、経営コンサルティング15,000社を超える実績を有しています。

- Q.料金を教えてください。開く

- A.貴社のご相談内容に応じご提案いたします。まずはお問合せください。

- Q.プロジェクトはどのように進める形式ですか?開く

- A.貴社プロジェクトメンバーに、ヒアリングをし、弊社コンサルタントで調査・設計します。

ファイナンシャルアドバイザリー

コンサルティング サービス資料

2030年から逆算で現在を描く時、自社の成長戦略を実現するための手段が『成長M&A』です。当事者の立場に立ち、当事者の利益を一貫して追求する、「ファイナンシャルアドバイザリーコンサルティングサービス」についての概要資料です。

【掲載内容】

・M&Aで「成長戦略」を描く

・M&Aにおけるアドバイザーの必要性

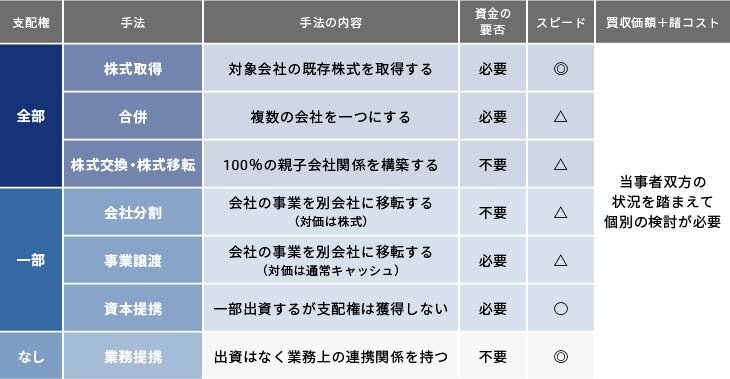

・M&A全体像

・ファイナンシャルアドバイザリーサービス詳細

など

コーポレートファイナンス・M&Aの情報サイト

コーポレートファイナンス・M&Aの情報サイト